Il nous semble que les marchés sont en processus de correction et qu’ils pourraient demeurer dans un état clapoteux jusqu’à cet automne. Après une reprise de 87% à partir du creux de mars 2009, pour le S&P500, il est quand même normal que les investisseurs anticipent une correction assez significative.

Quoi qu’il en soit, notre plan directeur demeure inchangé : les titres d’équité vont surperformer les titres obligataires à long terme. Le fait que les taux d’intérêts soient à un creux historique ne fait que renforcir notre position.

De plus, comme nous l’avons répété à plusieurs reprises au cours des derniers trimestres, l’allocation de l’actif demeure l’aspect le plus important de votre stratégie d’investissement. Cela permet de bien déterminer les bornes de votre zone de confort et d’y demeurer à l’intérieur, nonobstant l’impact des fluctuations inhérentes aux marchés boursiers. Il est à noter que nous parlons ici de fluctuation des cours boursiers et non de risques. Nous croyons que ce sont deux concepts complètement différents.

Avec l’Europe qui baigne dans un environnement économique incertain, les pays du PIIGS (acronyme pour Portugal, Italy, Ireland, Greece et Spain) qui naviguent en pleine tourmente économique et les États-Unis qui ne sont guère mieux, beaucoup d’investisseurs se demandent s’il est encore valable de demeurer investis en actions.

La lecture des journaux, le visionnement de la télévision et les visites sur internet exacerbent ce sentiment au paroxysme. Nous n’exagérons pas en mentionnant que le monde en entier est au courant que nous souffrons d’un problème sérieux. Si vous ne nous croyez pas, faites un sondage auprès de vos amis et demandez leur de commenter l’état de l’économie globale. Il ne serait pas surprenant que leur réponse soit :

- La dette américaine est hors contrôle et cela va faire sombrer l’économie ;

- La Grèce se dirige tout droit vers la banqueroute ;

- La bulle immobilière américaine va éclater à nouveau, dirigée cette fois-ci par les prêts commerciaux ;

- Le chômage va rester élevé et cela n’augure rien de bien pour l’économie ;

- Nous allons souffrir d’une récession en W et le deuxième creux s’en vient.

Il nous est impossible de savoir si un ou plusieurs de ces évènements se réaliseront, ni de calculer l’impact potentiel d’un tel avènement sur les marchés boursiers. Cependant, nous connaissons certains principes qui sont très solides.

- Il est presqu’impossible d’investir au creux des marchés et de tout vendre au sommet. Après des décennies de recherche, la plupart des analystes sont toujours à la recherche du Saint Graal. Par contre, une chose est certaine : nous pouvons déjà vous dire qu’un ou un petit groupe de prévisionnistes auront du succès lors des prochains mouvements boursiers et mettront le doigt pile sur les points d’inflexions. Parallèlement nous pouvons vous dire qu’en moyenne, il y aura un gagnant, ou un petit groupe de gagnants au gros lot de la Lotto 6/49 à toutes les semaines. Nous ne pouvons simplement pas nommer cette personne, ou ce petit groupe de personnes à l’avance.

- Pour les curieux d’entre vous, nous suggérons fortement de revenir en arrière et de relire les journaux publiés en mars 2009. Si les nouvelles récentes vous font reconsidérer la valeur à investir en actions, nous pouvons clairement assumer qu’au sommet de la crise en mars 2009, l’atrocité des nouvelles aurait généré une abjection si forte que vous auriez caché votre argent sous le matelas. C’eut été une erreur monumentale d’abdiquer le marché boursier puisque vous auriez passé à côté d’un des plus importants marchés haussiers de l’histoire. Tout cela est simplement pour souligner le fait que les marchés en général et l’économie réelle ne sont presque jamais synchronisés. Les marchés tendent à précéder une reprise économique la plupart du temps. Comme le disait avec humour le célèbre économiste Keynes : « investir avec succès consiste à anticiper les anticipations des autres ».

- L’investissement requiert une analyse exhaustive de la personnalité et des perceptions d’un individu par rapport à la cupidité, la peur et le risque. Voici un exemple :

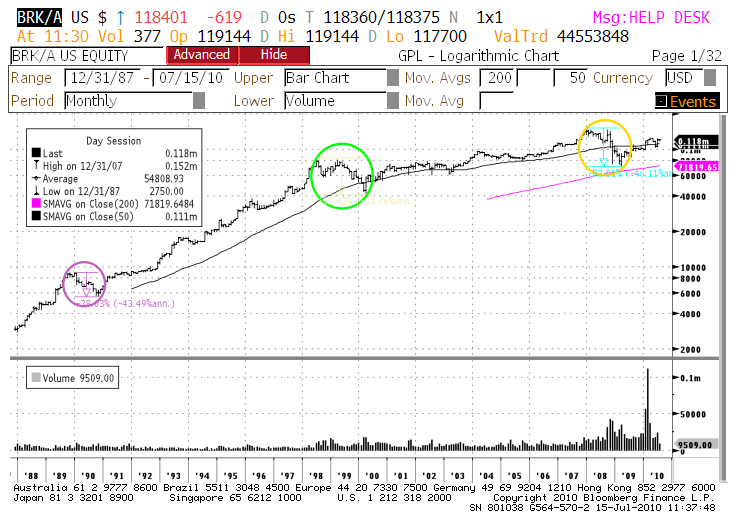

Le graphique suivant montre la performance à long terme (depuis 12/31/1987) d’un des titres américains les plus connus : Berkshire Hathaway dirigé par Warren Buffet.

- La lecture de cette charte nous permet d’admirer les performances ahurissantes du titre : 17.91% composé annuellement, comparativement au 8.82% du S&P500 sur la même période. Le titre s’est apprécié considérablement passant de $ 3,000.00 à $ 118,000.00 par action. Maintenant la question ultime est de s’interroger sur votre capacité à conserver cette action pendant une trentaine d’années ! Notre expérience nous indique que la plupart des individus nous répondrait « rien de plus facile », « certainement que je la conserverais » ou quelque chose de similaire.

- Indépendamment, si nous devions questionner ce même investisseur sur sa capacité de maintenir sa position malgré un repli de 40% à 50% sur son investissement à un certain moment donné, la réponse aurait plutôt été : « c’est trop pour moi », « je ne veux pas d’une si grande fluctuation » ou une réponse similaire.

Malheureusement, pour être conséquent, on doit être capable de faire face à la situation du point 2 pour réaliser le point 1, puisque les deux sont liés. En réalité un investisseur a dû affronter 3 chutes de 48% en moyenne, (39%, 51% et 54% pour être plus précis) tel que démontré dans les endroits encerclés.

Notre compréhension du problème est la suivante. Le point 1 est gouverné par la cupidité alors que le point 2 est commandé par la peur. En rétrospective, une fois que les résultats sont connus, tous les investisseurs convergent vers une conclusion qui semble très rationnelle, qu’ils n’ont pas de problème avec les fluctuations. On ne les perçoit plus comme du risque. Toutefois, lorsqu’ils font face à un futur incertain, la peur prend les commandes et les fluctuations sont perçues comme du risque.

Nous pouvons citer une multitude d’études à ce sujet et les résultats sont toujours les mêmes. Notre cerveau traite différemment les situations passées, donc connues à 100%, des situations futures dont le résultat est par définition, inconnu.

Conséquemment, il est important de concevoir une stratégie et de choisir une allocation d’actif qui est bien adaptée à notre situation émotionnelle, notamment en ce qui concerne ces trois facteurs, soit la peur, la cupidité et le risque.

- La plupart des investisseurs croient profondément que la capacité de prévoir le futur est le facteur prépondérant au succès en investissement. Bien que le don de divination soit certainement un atout formidable pour tout gestionnaire de portefeuille, la vérité est toute autre. Malheureusement, nous n’avons pas encore rencontré de prévisionniste qui a fait fortune en mettant en valeur de façon constante ses prévisions de mouvements des marchés.

À défaut de lire les feuilles de thé, la discipline est le facteur principal lorsqu’on aspire au succès en investissement, suivi de près par la capacité d’analyse et d’évaluation objective.

Comme toujours, nous accueillons vos commentaires et questions en tout temps et nous essaierons de les adresser dans les prochains commentaires trimestriels.

Nous vous souhaitons un bel été!

L’Équipe Claret